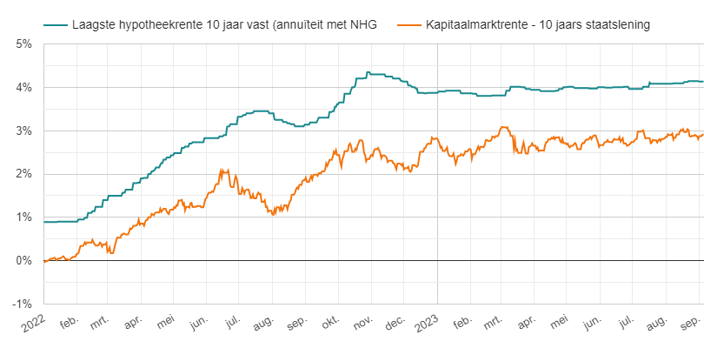

Vanaf de tweede helft van 2022 leidde ECB’s renteverhoging en de stijging van het depositotarief van -0,5% in juli 2022 tot hogere hypotheekrentes, als deel van de strijd tegen inflatie.

Rentedaling bij hypotheken is een momentopname

De hypotheekrente weet niet goed wat-ie wil. Periodes van stijging en daling wisselen elkaar doorlopend af. Op dit moment zitten we weer in een tijd van dalende hypotheekrentes: bij de laatste rentewijzigingen voor hypotheken zie je sinds begin vorige week allemaal groene pijlen. Naar beneden dus.

Daling hypotheekrente is een momentopname

Wat zegt dat? Niet veel in mijn ogen. Zo’n daling van een paar weken is een momentopname, dat zegt niet zoveel.

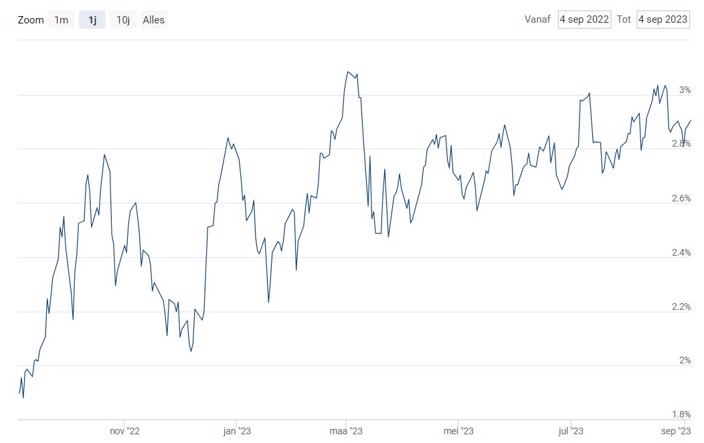

Ontwikkeling kapitaalmarktrente

Wel weten we dat de hypotheekrente sterk samenhangt met de kapitaalmarktrente. Hoe ontwikkelt die zich de laatste tijd? Deze grafiek geeft wel een mooi beeld:

Dit is de ontwikkeling van de kapitaalmarktrente sinds 4 september 2022, over een periode van een jaar dus. De bewegingen lijken vrij heftig, maar als je kijkt naar de percentages op de verticale as zie je dat het eigenlijk wel meevalt. Per saldo is de kapitaalmarktrente grofweg een procent gestegen in een jaar tijd. Met flinke uitschieters: stijgingen en dalingen.

Sterke rentestijging duidelijk voorbij

Kijk je iets verder terug, dan zie je de sterke rentestijging uit de eerste helft van 2022 erbij. Die is sinds begin dit jaar wel duidelijk voorbij:

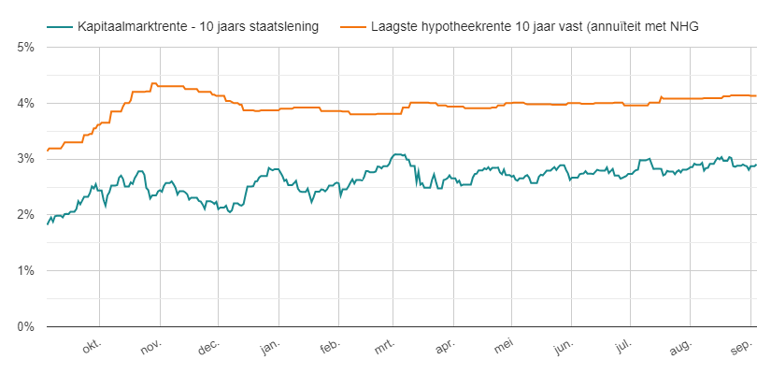

Hier zie je niet alleen de kapitaalmarktrente, maar ook de laagste hypotheekrente voor annuïteitenhypotheken met NHG waarbij de rente 10 jaar vaststaat. De link tussen de twee rentestanden is in deze grafiek duidelijk te zien.

Nemen we die grafiek even wat korter, vanaf begin september 2022 – dan zien we veel minder beweging in de hypotheekrente. In september en oktober vorig jaar nog een serieuze stijging, daarna een correctie en sindsdien marginale bewegingen.

Toch kunnen we zien dat het renteniveau per saldo stijgt. In de allereerste grafiek – die van alleen de kapitaalmarktrente – kun je een soort trendlijn trekken, die wijst toch echt naar boven. En als de kapitaalmarktrente stijgt – dan stijgt de hypotheekrente ook.

Wat gaat de hypotheekrente doen?

Wat zegt dit over de toekomst? Ik probeer geen voorspellingen te doen over de verder liggende toekomst, want er kan zoveel gebeuren in de wereld dat invloed heeft op de rentestanden.

Kortere & langere termijn

Voor de wat kortere termijn zou ik er niet vanuit gaan dat de hypotheekrente blijft dalen. Eventjes misschien wel, de daling van de kapitaalmarktrente van twee weken geleden is wellicht nog niet helemaal doorgewerkt. Maar wat er daarna gebeurt? Kijk vooral naar de ontwikkeling van de kapitaalmarktrente als je daar een beeld van wilt hebben.

Eén reactie

Reactie op: Frank van woensdag september 6, 2023 13:09

Ik voorspel niet echt iets, ik kijk alleen naar de trendlijn van de kapitaalmarktrente – zoals aangegeven in het artikel.