Welke rente rekent de bank bij een negatief saldo?

Rood staan op je betaalrekening – gebeurt dat bij jou weleens? Het kan de beste overkomen: even te weinig saldo op de lopende rekening. Het is dan handig als je van de bank tijdelijk een negatief saldo mag hebben… maar wat kost dat eigenlijk?

Geld lenen via je betaalrekening

Geld lenen kost geld, dat weet je vast wel. Rood staan op je betaalrekening is óók geld lenen, ook al voelt dat misschien niet zo. Je sluit er immers niet echt een lening voor af. Maar: je geeft wel geld uit dat je niet hebt, geld dat je moet terugbetalen. Dus is het lenen.

Kosten van rood staan

De kosten van geld lenen zitten in de rente die je moet betalen. Die rente wordt automatisch van je bankrekening afgeschreven, je krijgt er geen factuur voor en je hoeft het ook niet over te maken. Daardoor kan het makkelijk gebeuren dat je ongemerkt best veel rente betaalt als je regelmatig of wat langer rood staat op je betaalrekening. De rentepercentages zijn bij de meeste banken fors: rood staan is duur geld lenen.

Rood staan met en zonder toestemming

Er zijn twee vormen van rood staan op je betaalrekening: ‘geoorloofd’ en ‘ongeoorloofd’. Het verschil zit in de vraag of je toestemming hebt van de bank om rood te mogen staan.

Geoorloofd rood staan

Met geoorloofd rood staan bedoelen de banken dat je hierover een afspraak met ze hebt gemaakt. De bank heeft dan gecontroleerd of het verantwoord is dat jij een negatief saldo hebt. Of je die toestemming krijgt is afhankelijk van jouw netto inkomsten die op de rekening binnenkomen.

Ongeoorloofd rood staan

Ongeoorloofd rood staan betekent dat je geen toestemming hebt: het mag eigenlijk niet. Toch kan het gebeuren. Niet door handeling die je zelf doet… geld opnemen of overboeken lukt niet als je niet genoeg geld op je rekening hebt staan (‘saldo is niet toereikend’). Maar een automatische incasso door welke partij dan ook kan wel voor een negatief saldo zorgen. Dat kan bijvoorbeeld de bank zelf zijn, omdat de kosten van jouw betaalrekening of creditcard zijn afgeschreven.

Incasso’s die voor negatief saldo zorgen

Voor incasso’s van andere bedrijven geldt overigens dat die door verschillende banken helemaal niet uitgevoerd worden bij onvoldoende saldo. Of ze worden wel afgeschreven maar teruggedraaid als het saldo niet binnen een paar dagen aangezuiverd is.

Permanent rood staan op je betaalrekening

Permanent rood staan op een betaalrekening mag niet. De regel is dat je eens in de drie maanden minimaal één dag een positief saldo hebt. Ook als je afspraken hebt gemaakt over de roodstand. Lukt dat niet, dan verandert een geoorloofde roodstand automatisch in een ongeoorloofde.

Rente bij een negatief saldo

Als je een negatief saldo hebt op je betaalrekening betaal je dus rente. Maar hoeveel rente dan? Dat verschilt per bank en per rekening. Ook is het rentepercentage dat je betaalt voor ongeoorloofd rood staan vaak hoger dan voor geoorloofd rood staan. Laten we eens kijken hoe dat op dit moment (deze rente is overal variabel en kan dus altijd aangepast worden!) bij de grootste Nederlandse banken zit.

Rood staan bij Rabobank

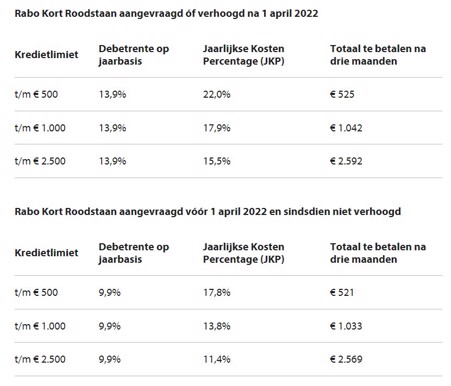

Bij de Rabobank kun je afspraken maken met Rabo Kort Roodstaan. De rente die je dan betaalt als jouw rekening in de min staat is afhankelijk van het moment waarop je die afspraken hebt gemaakt. Was dat vóór 1 april 2022 en heb je de limiet daarna niet verhoogd, dan is het 9,9% op jaarbasis. Anders is het 13,9% (altijd 0,1 procentpunt lager dan de maximale kredietvergoeding).

Jaarlijks Kosten Percentage

Let op: die rente is een jaarpercentage, maar wordt per maand afgeboekt van jouw betaalrekening. Daardoor is het Jaarlijkse Kosten Percentage (JKP) hoger. Daarnaast worden in het JKP ook de kosten van de betaalrekening meegenomen, dus daarbij gaat het niet alleen om de rente voor het rood staan:

Rood staan bij ING

Ook bij ING kun je afspreken dat jouw rekening in de min mag, dat heet ING Rood Staan. De variabele rente daarbij is op dit moment nog 9,9% maar wordt per 1 oktober 2023 aangepast naar 13,9%.

Rood staan bij ABN Amro

Bij ABN Amro betaal je voor Rood Staan op dit moment 9,9% rente. Het zou mij niet verbazen als dat percentage ook binnenkort omhoog gaat, maar dat kom ik nog niet tegen.

Rood staan bij SNS

SNS brengt voor rood staan op je betaalrekening momenteel 10% rente in rekening. Overigens betaal je bij SNS Compleet over de eerste 3 dagen die je per maand rood staat géén rente (bij SNS Basis wel).

Rood staan bij ASN Bank en RegioBank

ASN Bank en RegioBank (allebei net als SNS onderdeel van Volksbank) hebben die regel van 3 dagen rood staan zonder rente standaard. Heb je een roodstand afgesproken, dan mag je daarna binnen je limiet ook negatief blijven staan – de rente is op dit moment (sinds 1 juni 2023) 10%.

Rood staan bij Triodos Bank

De andere duurzame bank van Nederland is Triodos Bank. Ook daar kun je afspraken maken over rood staan. Is dat geoorloofd, dan betaal je tegenwoordig 10% rente (dat was tot voor kort 8%). Voor ongeoorloofd rood staan betaal je de maximale kredietvergoeding die een bank in rekening mag brengen: 14%.

Rood staan bij Knab

Knab is een bank die veel dingen anders doet dan andere banken. Zo ook rood staan. Dat kan bij Knab alleen als je voldoende spaargeld hebt staan op een Knab spaarrekening. Je kunt bovendien verschillende dingen instellen:

- Wanneer jouw roodstand inlost. Doe je dat eens per maand, dan betaal je 5% rente. Stel je in dat je iedere dag je roodstand direct inlost, dan betaal je helemaal niets als het rentebedrag onder de € 3,= blijft.

- Een seintje als je rood staat.

- Automatisch aanvullen van je saldo vanaf je spaarrekening.

Sta je bij Knab ongeoorloofd rood – dan betaal je de maximale 14%.

BKR-registratie bij rood staan

Een kredietlimiet van € 250 of meer moet een bank melden bij het Bureau Krediet Registratie (BKR). Dat geldt ook voor een afspraak over rood staan op de betaalrekening – zelfs al maak je daar geen gebruik van.

Positieve BRK-registratie

Die BKR-registratie is geen probleem zolang je netjes je verplichtingen nakomt, dus de kosten op tijd betaalt en zorgt dat je eens in de 90 dagen een dag positief staat. Dan is er geen sprake van een BKR-codering, alleen maar een registratie. Afhankelijk van het bedrag kan dit wel gevolgen hebben bij het aanvragen van een lening of hypotheek.

Rood staan is duur geld lenen

Je ziet het aan de rentes wel: rood staan is bij de meeste banken behoorlijk duur geld lenen. De rente die je betaalt voor een persoonlijke lening is doorgaans een stuk lager. Dus als je regelmatig rood staat en voor behoorlijke bedragen, dan is het vaak slimmer om een PL af te sluiten.

De impact van rood staan op je hypotheek

De kosten van rood staan op je betaalrekening kunnen aanzienlijk oplopen, vooral als je regelmatig rood staat of grote bedragen leent. Het is essentieel om de kosten en voorwaarden van je bank goed te begrijpen om financiële problemen te voorkomen. Dit is echter niet de enige lening waarvoor je gedetailleerde kennis nodig hebt. Wanneer je een hypotheek overweegt, is het net zo belangrijk om grondig onderzoek te doen en verschillende aanbieders te vergelijken.

Net zoals bij rood staan, zijn de rentepercentages en bijkomende kosten cruciale aspecten bij het berekenen van een hypotheek. Beide scenario’s vereisen een zorgvuldig beheer van je financiën en inzicht in je aflossingscapaciteit. Door verschillende hypotheekvormen en rentetarieven te vergelijken, kun je uiteindelijk kiezen voor de optie die het beste past bij jouw financiële situatie en toekomstplannen.

Daarnaast is het verstandig om bij de berekening van je hypotheek rekening te houden met onverwachte uitgaven of situaties waarin je tijdelijk minder inkomen hebt, zoals het geval kan zijn bij overmatige roodstand. Het vermijden van financiële valkuilen en bewust omgaan met leningen en kredieten zijn zowel bij je betaalrekening als bij een hypotheek van essentieel belang.