Interessante ontwikkeling van renteniveaus in 2022 en 2023

Hoe is het gesteld met de rente op persoonlijke leningen? Over de hypotheekrente is altijd veel nieuws, de spaarrente is ook behoorlijk hot de laatste tijd – maar de leenrente krijgt niet heel veel aandacht. Is dat terecht?

Rente persoonlijke lening enorm gestegen

Eigenlijk niet. Bij de persoonlijke leningen is de rente namelijk enorm gestegen sinds januari van dit jaar. Het verschil tussen de leenrente en de hypotheekrente was in de tweede helft van 2022 bijzonder klein, maar inmiddels alweer flink opgelopen.

Verhouding leenrente, hypotheekrente & kapitaalmarktrente

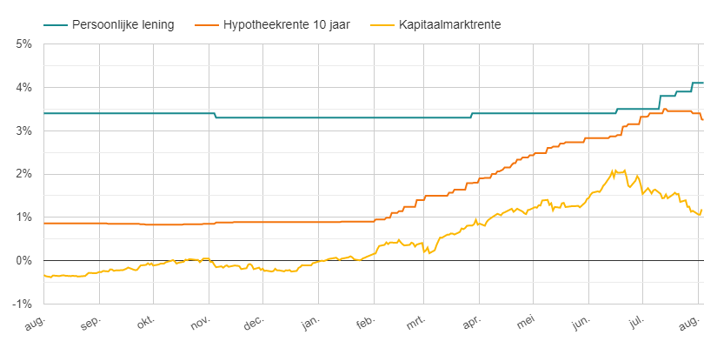

Laten even teruggaan naar augustus 2022. Toen schreven we ‘Rente op persoonlijke lening hard omhoog‘, met daarin de volgende grafiek:

Hierboven zien we de ontwikkeling van de rentes op de kapitaalmarkt, bij hypotheken en persoonlijke leningen van augustus 2021 tot augustus 2022. Er was inderdaad een stijging, en dat bleek slechts het begin van een veel grotere opmars van de leenrente.

Ontwikkeling 2022/2023

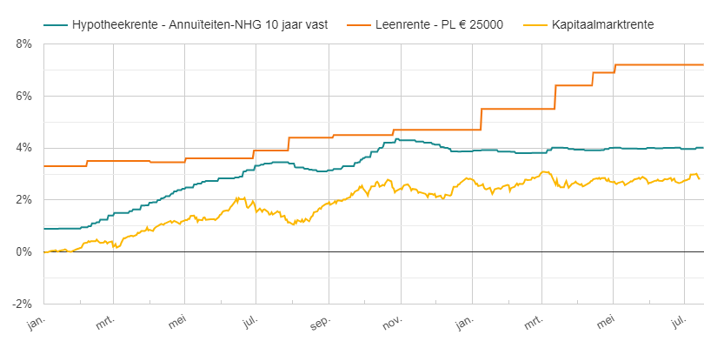

Nu het alweer bijna augustus 2023 is vond ik het interessant om te kijken hoe de verhouding tussen de leenrente, de hypotheekrente en de kapitaalmarktrente er nu uitziet. Daarbij neem ik dan de ontwikkeling van januari 2022 tot nu:

Het is overduidelijk dat de stijging van de leenrente pas goed op gang kwam in januari van dit jaar. In de tweede helft van 2022 heeft deze een spurt gemaakt. Geen verrassende spurt overigens: het is heel gebruikelijk dat de rente-ontwikkeling bij persoonlijke leningen veel meer achter de feiten aanloopt dan de hypotheekrente.

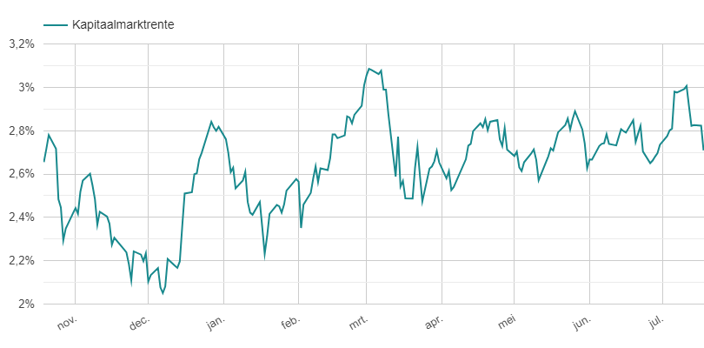

Kapitaalmarktrente in 2023

De grote stijging in de kapitaalmarktrente zien we van januari tot oktober 2022. Daarna was er nog wel beweging, maar die ging op en neer. Per saldo is het niveau van de kapitaalmarktrente grofweg gelijk gebleven sindsdien:

Hypotheekrente redelijk stabiel

De hypotheekrente steeg nog even door. Logisch: die reageert met enige vertraging op de ontwikkeling van de kapitaalmarktrente. Sinds januari zien we ook bij de hypotheekrente niet veel meer gebeuren. Of beter gezegd: er gebeurt van alles, maar niet met het niveau van de laagste hypotheekrente in de markt.

Verschil tussen hypotheekrente en leenrente

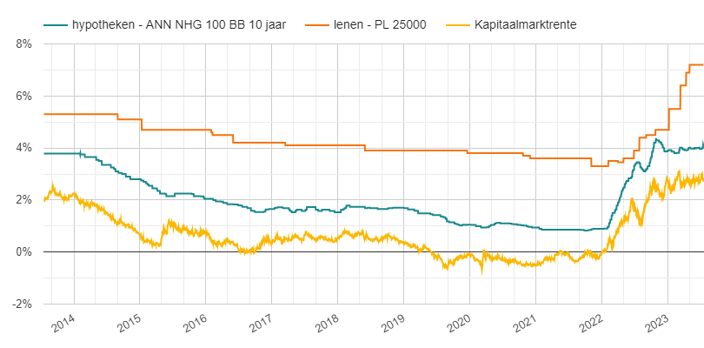

Opvallend is de ontwikkeling van het verschil tussen de hypotheekrente en de leenrente. De rente voor een persoonlijke lening is doorgaans flink hoger dan voor een hypotheek. Kijk maar naar deze grafiek over 10 jaar tijd:

Even bizar klein

Het verschil tussen de laagste 10-jaars hypotheekrente en de laagste rente voor een PL van € 25.000 was eind oktober, begin november vorig jaar bizar klein. De lijnen raakten elkaar zelfs bijna!

Hypotheekrente lager: volkomen logisch

Dat de hypotheekrente lager is dan de leenrente is volkomen logisch: bij een hypotheek heeft de bank de zekerheid van het hypotheekrecht. Als de klant de lasten van de hypotheek niet netjes betaalt kan de bank uiteindelijk besluiten dat de woning verkocht moet worden en via die gedwongen verkoop het uitgeleende geld terugkrijgen.

Bank loopt nauwelijks risico op hypotheek

Een hypotheek met Nationale Hypotheek Garantie (NHG) heeft dan nog eens een extra zekerheid voor de bank: als er bij die gedwongen verkoop een restschuld overblijft (de opbrengst is lager dan het bedrag dat de bank te vorderen heeft) kan die gedeclareerd worden bij de Stichting Waarborgfonds Eigen Woningen (WEW, de uitvoerder van NHG). De bank loopt dan dus nauwelijks risico op de lening.

Persoonlijke lening heeft geen onderpand

Bij een persoonlijke lening is dat helemaal anders: daar is geen sprake van een onderpand. Geen zekerheid van terugbetaling. Bij een PL moet de kredietverstrekker het hebben van het inkomen van de klant: zolang dat in stand blijft is zou het betalen van de maandlast geen problemen moeten opleveren.

Hoger risico = hogere rente

Met dat inkomen kan tijdens de looptijd van de lening van alles gebeuren. Stort dat in, dan kan het afbetalen van de lening wel een probleem worden. En buiten dat kan de klant ook om andere redenen stoppen met betalen. Dat is een behoorlijk risico voor de bank – dat grotere risico wordt vertaald in een hogere rente.

Verschil is nu wel heel groot!

Het huidige verschil tussen de laagste leenrente en de laagste hypotheekrente is overigens wel heel groot: zo’n 3%. Kennelijk vinden geldverstrekkers dat nodig. Zouden ze verwachten dat er meer mensen problemen krijgen met het betalen van de maandlasten van hun leningen – bijvoorbeeld door de hoge inflatie? Of zou het wegvallen van enkele kredietverstrekkers ermee te maken hebben, dat er misschien minder concurrentie is?

Hoe dan ook: het is overduidelijk dat een persoonlijke lening in de eerste helft van 2023 fors duurder is geworden.